2021年6月3日付の日経朝刊に『ドル「FRBに還流」の異変』という記事が掲載されていました。

米銀のドルが余り過ぎて、米銀が金利0%でドルをFRBに貸しているとの内容でした。

この背景と、この動きを受けて、何を買えばいいか、を考えてみます。

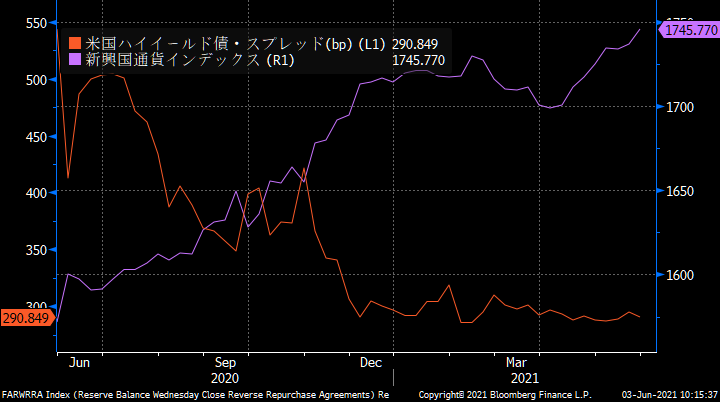

結論から述べると、この動きはカネ余りを象徴しており、新興国通貨や社債にとってポジティブです。

なぜ米銀は、0%でドルを貸す?

預金が集まり過ぎているから

米銀が0%でもドルを貸したいのは、預金(ドル)が集まり過ぎているからです。

米銀に預金(ドル)が集まっているのは、日本でいうところの10万円給付といった給付金の影響です。

20年3月:1200ドル(12万円)

20年12月:600ドル(6万円)

21年3月:1400ドル(14万円)

合計:3200ドル(32万円)

と、日本を大きく上回ります。

また失業給付金や、航空会社をはじめとした企業への補助金の規模も、日本を大きく上回り、そのお金が銀行預金を大幅に増加させています。

集まった預金を放置してはだめなの?

米銀は集まった預金を放置しないのはなぜでしょうか。FRBにゼロ%で貸しても、何の得にもなりません。

この背景として、規制の影響を挙げることが出来ます。

「Too Big To Fail」(大き過ぎて潰せない)

リーマンショックの際に、欧米の銀行は経営危機に瀕しましたが、銀行が潰れると経済が大打撃を受ける「Too Big To Fail」(大き過ぎて潰せない)ということで、政府は銀行に資金注入し、銀行を支えました。

これは納税者から大批判を浴びました。

「銀行員は高い給料をもらっているのに、困ったときは、納税者のお金を使って助けてもらうとは何事か」、と。

そこで各国の銀行を監督する当局は、「Too Big To Fail」(大き過ぎて潰せない)問題に取り組むことにしました。

大きくなりたいなら、潰れない努力を…BIS規制

「Too Big To Fail」(大き過ぎて潰せない)問題を解決するには、大きい銀行ほど、潰れにくくなれば良いです。

そこで国際的な銀行規制当局であるBISは、「規模が大きい銀行ほど、自己資金を積まなければいけない」というルールを定めました。これがBIS規制です。

自己資本を積むには、(1)経費を節約して(例えば行員の給料を減らして)、(2)お金をためたり、株式を発行してお金を集める必要があります。

銀行としては(1)は当然、嫌です。

(2)は、株式の取得者から経営権を握られる可能性もありますし、株式の配当金は、借り入れや預金でお金を集めるよりも、はるかに割高(配当利回り>借入金利、預金金利)なので、株式の発行も極力避けたいところです。

結果として多くの銀行は、「大きくならない」ことを選びました。

大きくならないためには、銀行預金を集めない(預金金利を0%まで下げる)のが第一手段ですが、それでもお金は集まってしまいます。

コロナ後、人々は預金金利が欲しくて預金をしているのではなく、給付金の置き場として、銀行口座を使っているだけなのです。

そこで米銀は、預金をFRBに貸すことで、保有しているお金の量を減らし、「大きくならない」ようにしているのです。

余ったお金はどこに向かう?

このように現在、歴史上で最も「カネ余り」が深刻化している状況にあります。

個人、企業は余ったお金を、預金に預けるだけではなく、様々な資産へと投資しました(預金金利はゼロ%です)。

ただし預金する代わりに何かを買うわけですから、株式のような、価格変動リスクが大きいものだけに投資をするわけにはいきません(預金と株式ではリスクが違いすぎます)。

そこで、債券が預金の代わりとして、余剰資金の置き場となっています。

債券であれば、満期まで発行体が倒産しなければ、元本が戻ってくるので、預金に近い性質を持ちます。

その債券の中でも、金利が高めのものとして、新興国債券や、社債が人気を集めています。

また、新興国債券を買うときは、

ドルを新興国通貨に替える(ドル売り・新興国通貨買い)

↓

新興国通貨で新興国債券を購入

という順番になりますので、新興国通貨が高くなる要因となります。

実際、新興国通貨は上昇し続けているほか、米国のハイイールド債のスプレッド(国債対比での金利上乗せ幅)も史上最低水準まで縮小しています。

新興国の通貨は、南アフリカランドやメキシコペソなどがあります。これらは外貨預金やFXで取引可能です。

社債や新興国の債券は、投資信託で買うとよいでしょう。運用残高が多い社債、新興国債券の投資信託には以下のようなものがあります。

社債:『DIAM 高格付インカム・オープン(毎月決算) 『愛称:ハッピークローバー』』

新興国債券:『GS エマージング通貨債券ファンド』

似たような投資信託は他にもたくさんあるので、口座をお持ちの証券会社や銀行で、探してみるとよいでしょう。

カネ余りはいつまで続く?

NY連銀が2021年4月に、機関投資家を対象として実施した調査によりますと、2022年1~3月から米国でテーパリング(FRBが資産買入をペースダウンさせる)が行われることが想定されています。

テーパリングが始まっても、資産買入は減速するだけで、停止するわけではありませんので、カネ余りは続くと考えられます。

ただしテーパリング前に、一旦、「カネ余り」で買われた資産(社債や新興国債券)を売っておこう、という動きも出てくるでしょうから、2021年10月あたりからテーパリング開始の2022年1~3月あたりまでは、社債や新興国債券、新興国通貨は一時的に弱含む可能性はあるでしょう。

2021年夏~秋頃までの投資、あるいは、来年以降も保有し続けるのであれば、「カネ余り」の恩恵を受けやすい、社債、新興国債券、新興国通貨に投資するのはありだと思います

以上となります。参考になれば嬉しいです。

コメント