2021年6月4日(金)に米雇用統計が公表されました。『米雇用者数の伸びは5月に加速、市場予想には届かず-失業率低下』(ブルームバーグ、2021年6月5日)。

本記事では米雇用統計(5月)の評価と、今後の注目点や、何を買うべきかについて案内します。

またサプライズ・インデックスやファクター・リターンといった投資に役立つ指標についても解説します。

米雇用統計(5月)は強弱マチマチ

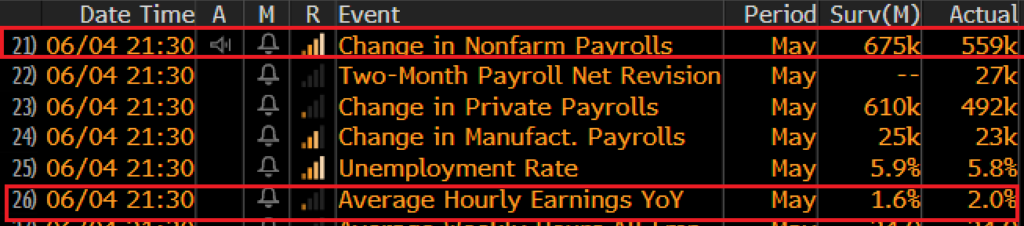

新規雇用者数は市場予想を下回ったものの、平均時給は市場予想を上回っており、強弱入り混じる結果でした。

ちなみに平均時給の上振れは、インフレを押し上げる要因(賃金が上がると人は値上げを受け入れることが出来る&会社は社員の給料が上がったので、商品価格を値上げしないといけない)です。

現在、Fedの2つの政策目標(雇用と物価)のうち、雇用がイマイチで、物価が強い状況です。

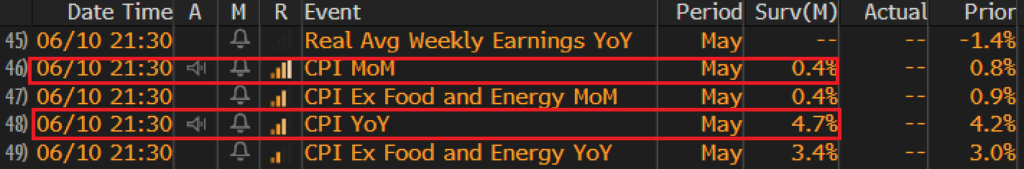

ただし物価が強くなりすぎると、Fedとしても、雇用がイマイチでも引き締めに走る必要が出てくるので、6月10日のCPIには注目です。

・米雇用統計(5月)の結果

米雇用統計(5月)に対する市場の反応:金利低下&株高

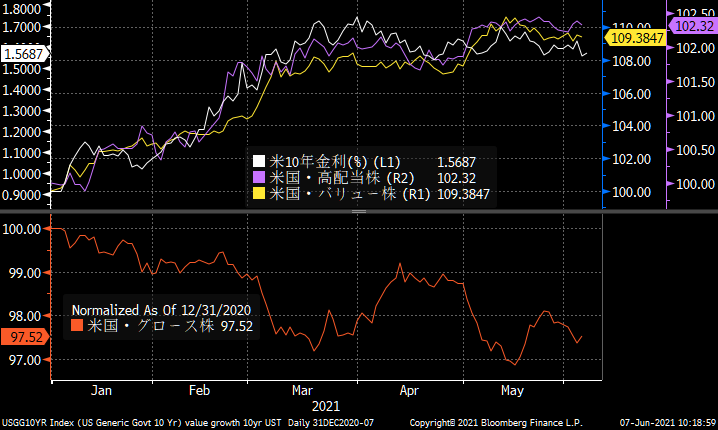

雇用統計の公表を受けて、米10年金利は大幅に低下。その一方で株高となっています。

新規雇用者数が市場予想を下回ったことで、Fedの緩和姿勢(低金利政策)が維持されることが意識され、金利低下と株高につながったといえます。

・雇用統計公表後の米10年金利

米雇用統計(5月)だけで判断するなら、何を買うべき?

米雇用統計(5月)を受けて米金利は低下しました。

後述の通り、米金利が低水準で推移することを前提とすれば、高配当株やグロース株が買いとなるでしょう。

米国の経済指標はさほど強くない(インフレ関連を除く)

2021年3月中旬以降、米国の景気指標が市場予想を下回ることが多くなりました。景気指標自体は悪くないのですが、市場の期待には届かなかった形です。

5月の新規雇用者数も、市場予想を下回りましたが、これも3月中旬からの流れ通りともいえます。

サプライズ・インデックスとは

景気の強弱を測る指標として、サプライズ・インデックスというものがあります。これは、「経済指標が市場予想を上回ったか・下回ったか」を累積したものです。

・サプライズ・インデックスが下落:「経済指標が、市場予想を下回ることが多かった」(市場予想ほどには良くない、あるいは、市場予想以上に悪い)

米国経済指標のサプライズ・インデックス

「米国経済指標全体」のサプライズ・インデックスをみると、2021年3月中旬以降は値が下落していることが分かります。

しかし「米インフレ指標」(CPIなど)に限ってみると、市場予想対比で上振れが続いています。

・米国経済指標のサプライズ・インデックス(予想上振れ-予想下振れ)

警戒すべき展開

以上を踏まえると、足もとの米国景気はさほど強くないものの、インフレ率の上昇が顕著といえます。

今後警戒すべきは、「米国景気(特に雇用)がさほど強くないにも関わらず、Fedがインフレ潰しのために、(利上げなど)引き締め的な政策を検討する」という展開です。

この場合は、5月雇用統計直後の展開とは逆に、金利は上昇(債券価格は下落)、株は下落することになるでしょう。

尤もFedは、インフレの上昇に対して静観する姿勢を貫いていますので、今のところ、このようなリスクは低そうです。

米CPIに注目(5月分、6月10日公表)

6月10日に米CPIが公表されます。市場予想は前月比0.4%、前年同月比4.7%。

CPIが市場予想を下回れば、5月雇用統計直後と同じように、金利低下、株高となる可能性が高いでしょう。

・米CPI(5月分)

何を買うべき?(バリュー株、グロース株、高配当株の比較)

下図は米10年金利と、米国株式のバリュー、グロース、高配当のファクター・リターンを並べたものです。

ファクター・リターンとは

ファクター・リターンとは、例えば「高配当」という要素が、株価をどの程度押し上げたか(あるいは、押し下げたか)を表すものです。

ざっくり言えば、「高配当のファクター・リターン」≒「高配当株のパフォーマンス」となります。

年明け以降はバリュー、高配当優位

年明け以降、米国経済の正常化期待とともに、米金利が上昇し、割安株(バリュー株)は高配当株が買われました。

その一方で、昨年まで買われていたグロース株が軟調に推移しています(グロース株の代表格であるハイテク株は、金利上昇に弱いです)。

・米株:バリュー株、グロース株、高配当株の比較(ファクターリターンは2021年1月を100とした)

ただし通常は、米金利が上昇すると、高配当株の魅力が低下(高配当株を買わずとも、米債を買えば、十分な金利を得ることが出来る)し、高配当株は下落することが多いです。

つまり今後のインフレがバリュー株、グロース株、高配当株に与える影響は以下のようになるでしょう。

・インフレが伸び悩むことで米金利も低水準で推移→高配当株やグロース株優位

・インフレが加速し、米金利も高水準で推移→バリュー株優位

・米10年金利と高配当株の関係(~2019年10月)

以上となります。少しでも参考になれば幸いです。

コメント